时光飞逝,令人伤心的过往逐渐远去,娃哈哈的2024年注定不平凡。

太多的变化在过去的一年中发生,但唯一不变的是,38岁的娃哈哈,还在继续向前。

过去的一年中,娃哈哈在线下零售市场中正发生什么改变?从“老帅”到“新帅”,娃哈哈又将走向何方?

缅怀宗老一周年之际,基于马上赢品牌CT中的数据,本周马上赢情报站为您带来:年度回顾丨娃哈哈,变与不变。马上赢情报站曾在去年对娃哈哈做过一篇专题研究,欲查阅请点击:娃哈哈的“配料表”:63%乳饮料、16%八宝粥、5%包装水与其他。

需要特别说明的是,为了更好的描述事件前后发生的变化,本期部分数据取数时间段为202302-202401、202402-202501两个时间段,时长均为12个月。但由于2023年春节在1月,2024年春节在2月,2025年春节在1月的春节消费错位的客观情况,会使得后一时间段(202402-202501)的数据较好于前一时间段,数据仅供参考。

稿件中使用的数据均来自于马上赢品牌CT。马上赢品牌CT覆盖了全国县级以上各等级城市,业态覆盖包括大卖场、大超市、小超市、便利店、食杂店。马上赢通过AI和大数据技术对样本门店的交易订单进行实时全量POS数据的自动化清洗。目前,马上赢品牌CT覆盖的品牌超30万个,商品条码量超过1400万个,年订单数超过50亿笔。

1、2024~2025,“娃哈哈”发生了什么变化?

(1)产品线规划与定位

从产品线上看,2024~2025,算得上是娃哈哈产品线上重新调整梳理与充实的一年。

图源:娃哈哈官方网站

在2024年3月,集团官网的业务范畴中,消费产品仅有水系列、茶饮品、奶类饮品、粥系列、碳酸饮品、奶茶饮品六大类。但在2025年2月,集团官网产品系列上已经扩充到含乳系列、水系列、茶系列、粥系列、果汁系列、碳酸系列、苏打水系列、其他,合计八大类。

产品线上的扩充与重新梳理,或许代表着娃哈哈正在将主营的消费品业务,划分的更加清晰明确。清晰的边界对内有利于明确各产品线/产品的位置与管理体系,对外也能让这个综合性的集团,在各个类目的市场中更容易看到找到自己的角色,而不至于混为一谈。

从产品上来看,这种思路同样明确。但从集团产品线设置的产品数量变化上看,茶饮料、果汁饮料是产品扩充较为明显的类目,其中茶引入了系列无糖茶产品,果汁则是增加了包括双柚汁、雪梨炖、以及橙汁、葡萄汁、水蜜桃汁等各种产品;另外,娃哈哈一直领先的速食粥类目中,也新引入了御粥坊、粗粮生活两个去年未曾出现的子品牌。

另一方面,在今年新设的其他这一综合分类下,我们也可以看到娃哈哈依然有着相当“富足”的产品储备:激活、启力、乐酸乳、呦呦奶咖,分别站住了营养素饮料、能量饮料、乳酸菌饮料、即饮咖啡类目。同时,这些品牌都拥有着相当长的上市历史与知名度,都曾“红极一时”。对于娃哈哈集团来说,产品上有战略侧重,有先有后,但丰富的储备与宽广的产品分类,也是面向未来的底气之一。

(2)产品数量与新品

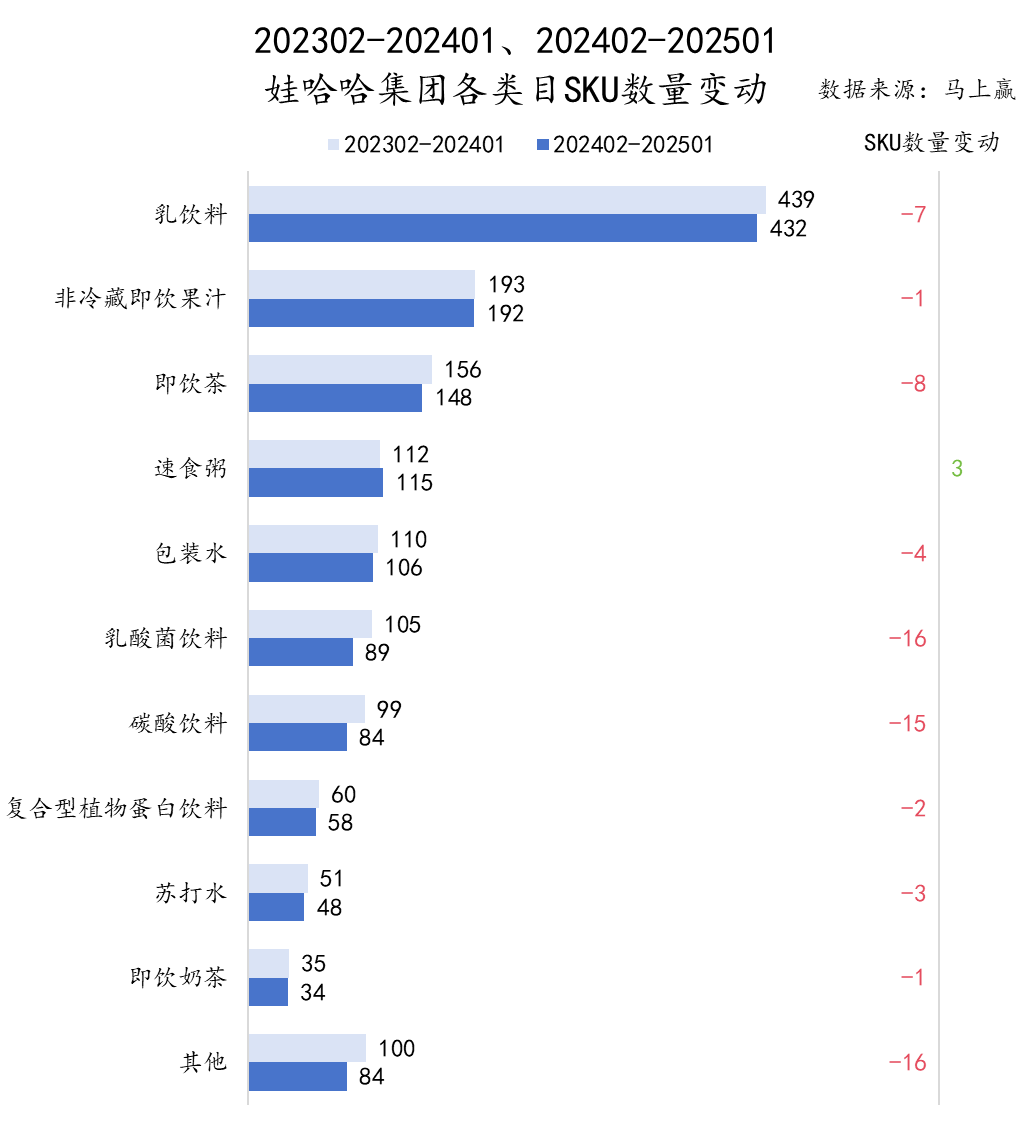

基于上述娃哈哈产品线/产品在近一年中的调整,以及马上赢品牌CT中的相关数据,我们首先拉取了202302-202401,以及202402-202501,两个时间段各自,娃哈哈集团在各食品/饮料类目中的SKU数量变化情况。

可以看到,除了速食粥有小幅度的增长以外,其余所有的类目,SKU数量均呈现下降趋势。其中,乳酸菌饮料、碳酸饮料两个类目,SKU数量下降最多。

SKU数量的缩减,一方面或许与正常的产品包装/条形码/组套等更新与新陈代谢相关,但从另一方面来看,SKU数量的收缩或许也与集团强化SKU管理与控制的策略相关。过去一年中,“新帅”始终在围绕强化娃哈哈的现代企业制度与治理下功夫,或许也可从SKU的管理上看到一丝端倪。

从SKU数量的排序上看,乳饮料、非冷藏即饮果汁、即饮茶排名前三,但结合下文中,娃哈哈集团的销售额/类目占比的排序来看,销售额占比前三的类目分别是乳饮料、速食粥、包装水。由此可见,部分类目SKU数量虽然多,但在集团占比上来看,可能还有进一步增长的空间。

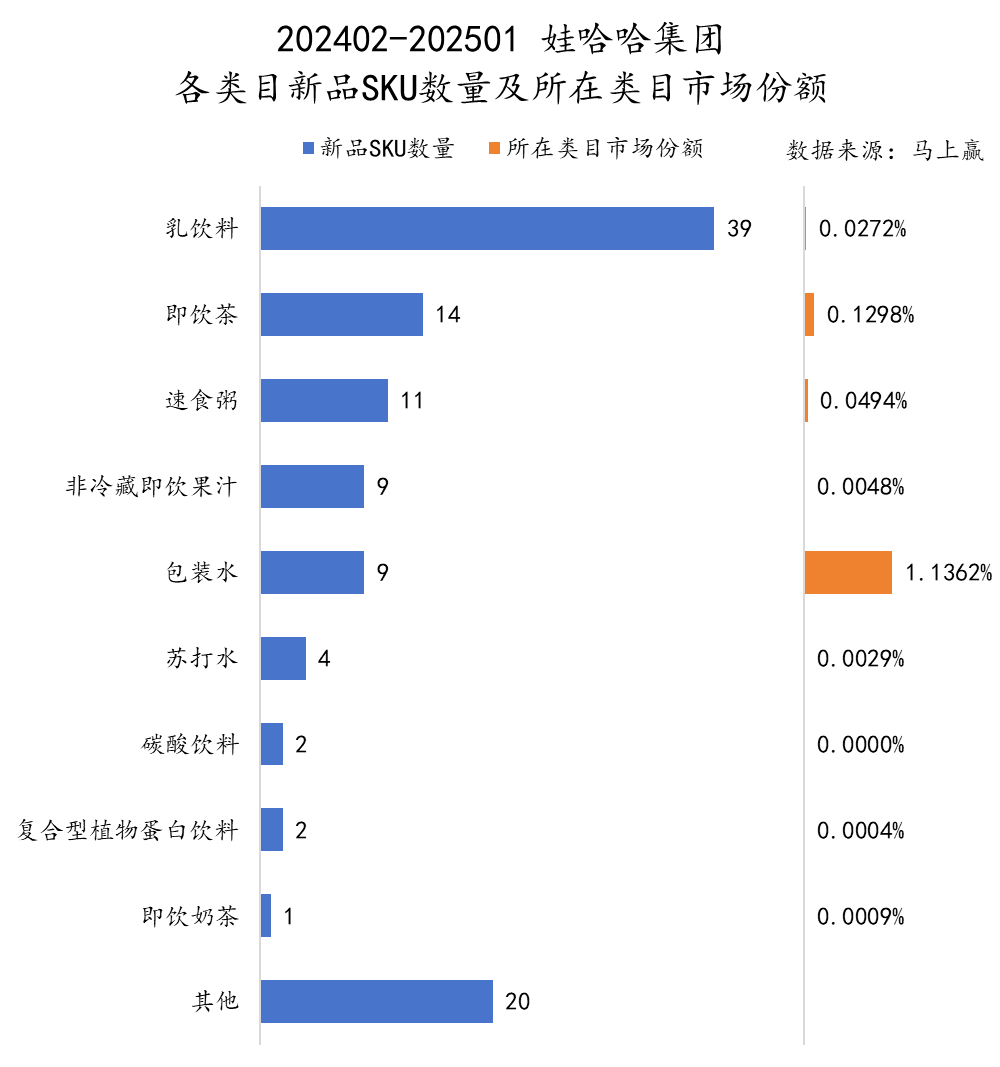

202402-202501这一时间段中,娃哈哈集团的上市新品数量来看,乳饮料类目的新品数量遥遥领先,其次是即饮茶、速食粥、非冷藏即饮果汁、包装水。结合过去一年中即饮茶,尤其是无糖即饮茶类目的火热状态,以及娃哈哈在无糖即饮茶类目中的推新情况来看,SKU数量虽然投入较多,但其新品表现仍需要进一步观察。

通过娃哈哈集团在各类目中上市新品的类目市场份额表现来看,仅有包装水类目的上市新品,在类目中取得了约1%的市场份额,表现明显领先于集团内其他类目中的新品。其他类目上,包括集团一直处于领先地位的乳饮料、速食粥等类目,新品表现整体较为平淡。

(3)集团销售占比及增长

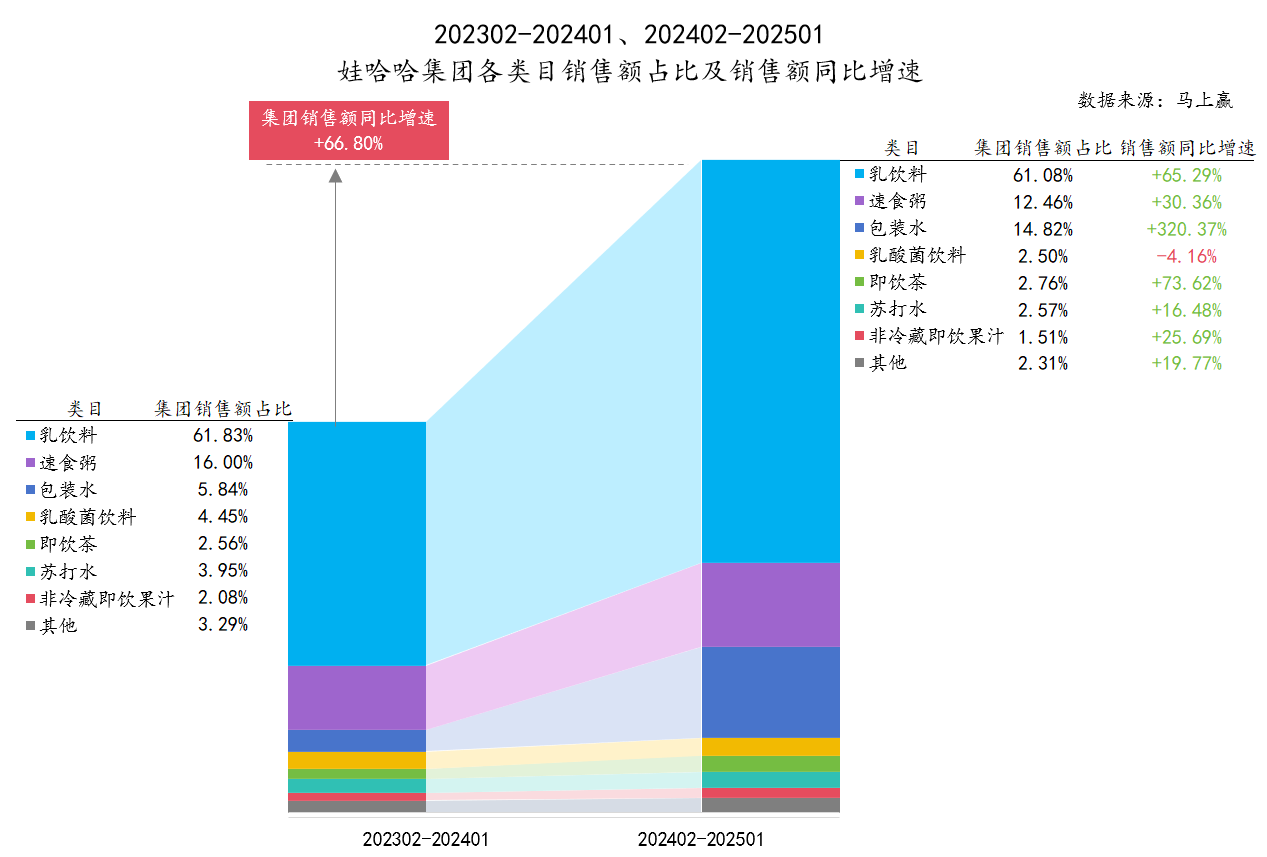

从娃哈哈集团整体的销售额情况来看,202402-202501同比202302-202401,基于马上赢品牌CT连续门店的数据,娃哈哈集团的销售额同比增速达到了66.80%,这一超过50%的增速,遥遥领先于食品饮料企业的平均销售额同比增速。

具体从集团的各类目占比及各类目的销售额同比增速来看,娃哈哈中占比最大的乳饮料类目,增速基本与集团整体增速相当;包装水类目的同比增速达320.37%,远高于集团整体的同比增速,或也是受相关事件影响增长最迅猛的类目;2024年整体火热,同时也是娃哈哈在2024年主推的即饮茶类目,其销售额同比增速为73.62%,仅略高于集团整体的同比增速。

相比来说,作为娃哈哈传统的优势类目,同时也是集团销售额占比第二的类目,速食粥的销售额同比增速并不及集团整体的销售额同比增速,仅为30.36%;其余如苏打水、非冷藏即饮果汁等类目,其销售额同比增速也不如集团整体的同比增速。

另一个值得注意的点,乳酸菌饮料类目,或许是受限于类目整体在2024年的滑坡与颓势,即便是娃哈哈也不能“幸免”,其销售额同比增速为-4.16%,在集团中的销售额占比也从4.45%降低到2.50%,重要性进一步降低。

(4)各类目产品铺市率

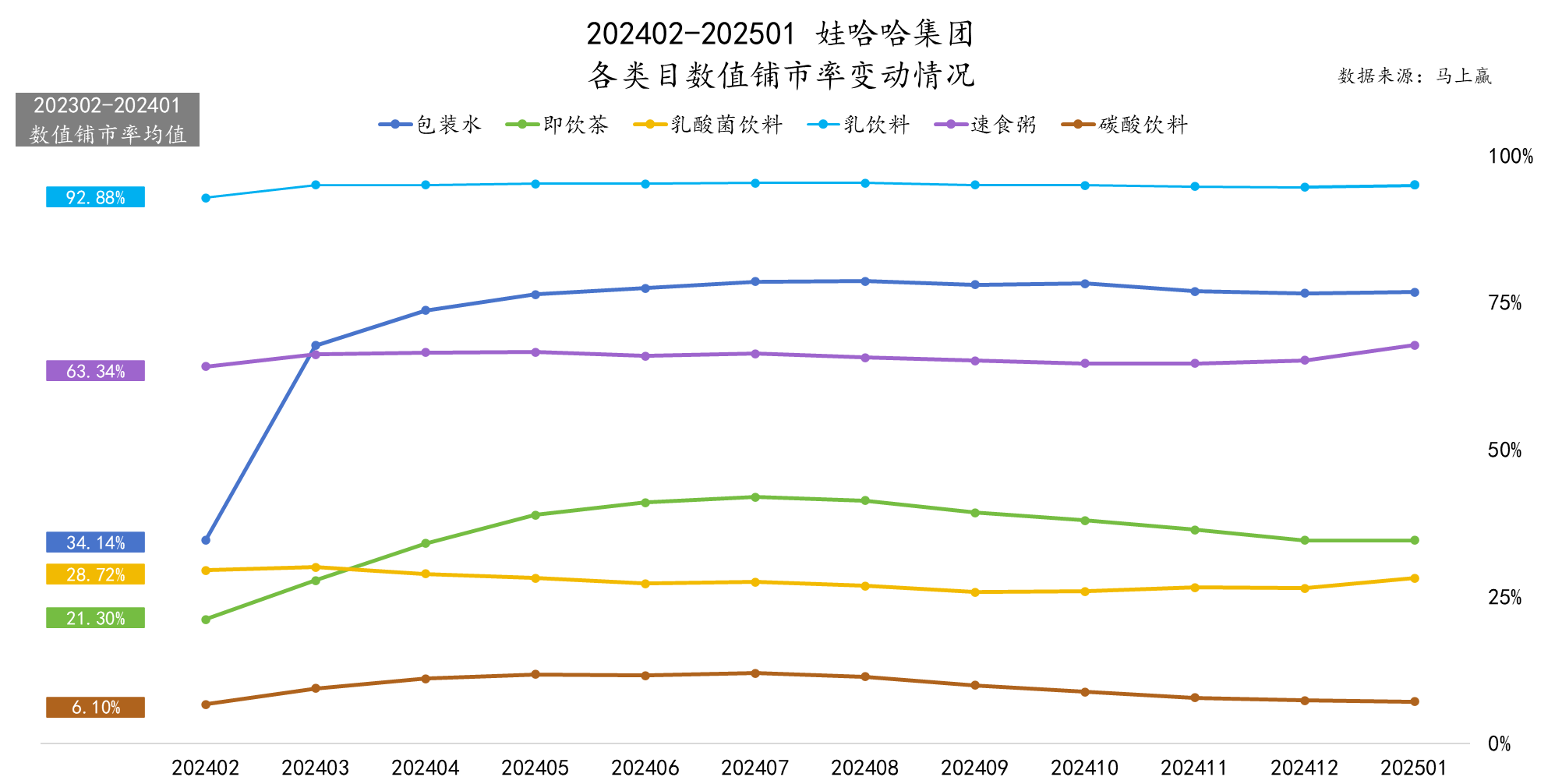

从数值铺市率的角度看,2024年,娃哈哈在少部分类目中的数值铺市率赢得了长足的增长,但也仅限于少部分类目中。

增长最为显著的是包装水类目,其数值铺市率从2024年2月的34%左右,一跃到2024年3月的接近65%,并在随后几个月依然有着小幅度的上升。除包装水外,即饮茶也在2024年2月到2024年7月,有着较为明显的数值铺市率增长,但随后有小幅度下滑。

但除了数值铺市率已经在高位的乳饮料类目外,娃哈哈集团在其他几个类目中的数值铺市率,如速食粥、乳酸菌饮料、碳酸饮料类目,时间段内变化整体不大,较为平稳。其中乳酸菌饮料与碳酸饮料,甚至还存在着小幅度的下滑。

(5)在各类目中的市场份额与排名

娃哈哈在各类目中的排名与市场份额,也在2024年迎来了长足的增长。

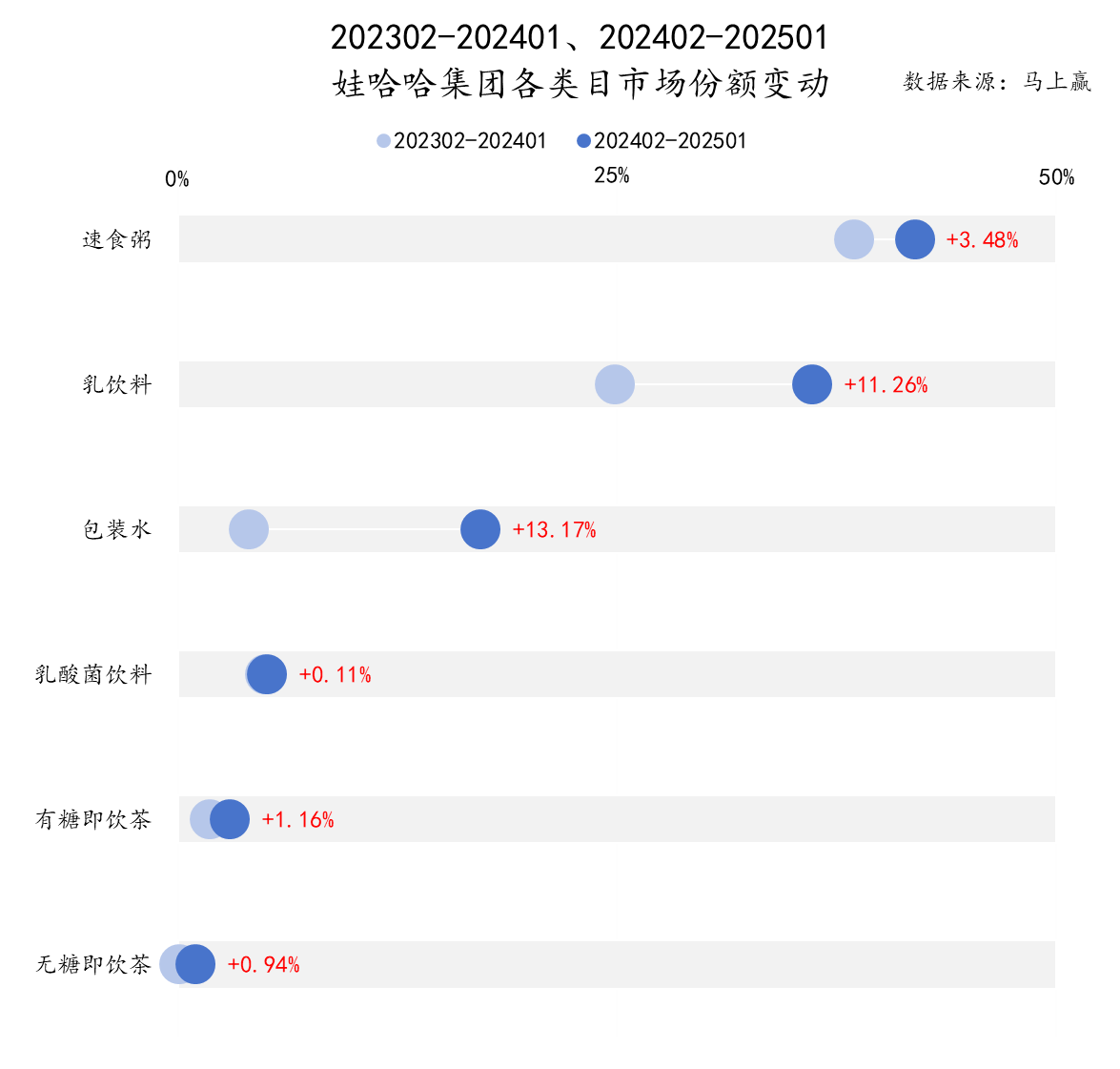

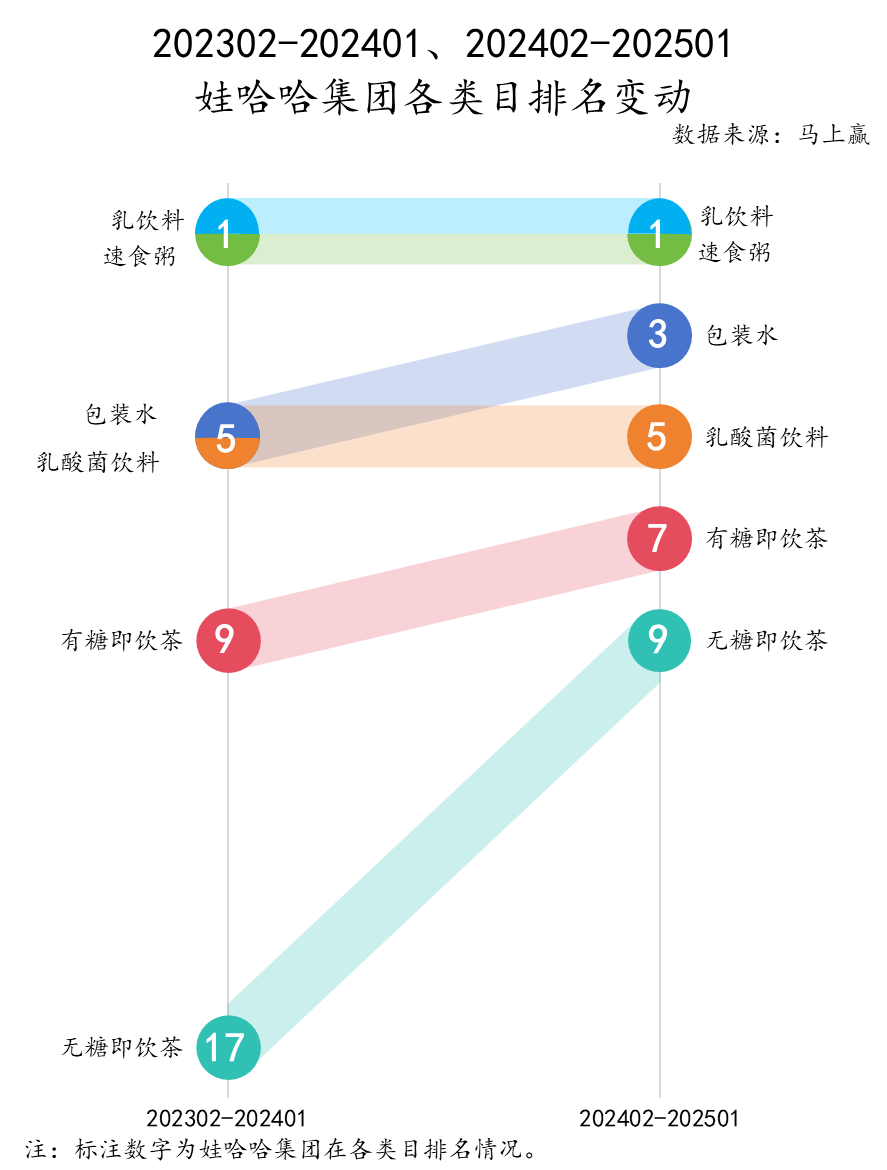

从娃哈哈集团在各类目中的市场份额来看,娃哈哈在速食粥、乳饮料中占比较高,包装水、乳酸菌饮料、有糖即饮茶、无糖即饮茶类目中则相对较低。从市场份额增长角度来看,娃哈哈在上述各类目中的市场份额均有增长,其中乳饮料、包装水增长较为显著,均超过10%;相比来说,娃哈哈在速食粥、乳酸菌饮料、有糖/无糖即饮茶类目中的市场份额增长则较为有限。

市场份额的快速增长,也影响到了娃哈哈在两个时间段中,在各个类目中的市场份额排名。可以看到,在乳饮料、速食粥类目中,娃哈哈依然保持着类目中的市场份额第一;包装水从第五上升到了第三,有较为显著的提升;乳酸菌饮料市场份额占比与增长均有限的情况下,娃哈哈依然保持排名第五;相比来说,无糖即饮茶、有糖即饮茶,娃哈哈的市场份额均相对较小,因此虽然市场份额增长不大,但排名还是有了较为显著的提升。

2024年对于娃哈哈来说,其市场表现毫无疑问有着长足增长,其中原因离不开集团的努力,亦不可否认国民级事件对其整体市场状况产生的巨大推动力。但对于娃哈哈来说,从“老帅”到“新帅”的变化,以及近四十岁的娃哈哈所背负的较为沉重的历史包袱,推动力的不断衰减,让娃哈哈面对未来的破局,依然有着各种客观背景上的压力,以及主观上的挑战。

2、破局与挑战

(1)布局集中,多在传统类目

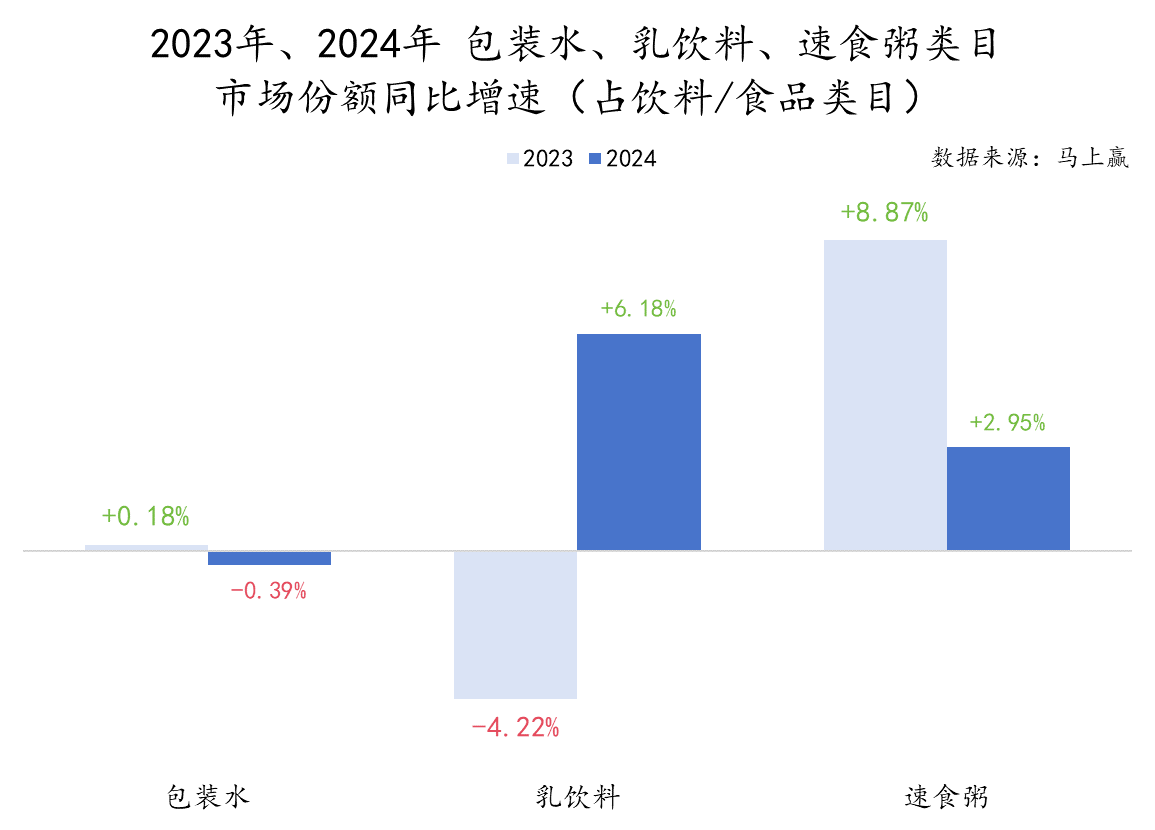

在娃哈哈集团中,销售占比较高的类目分别是乳饮料、速食粥与包装水,但这三个类目,同样面临的问题是竞争激烈与类目的传统化。

基于马上赢品牌CT中的数据可见,2023、2024年,包装水、乳饮料与速食粥类目,其在饮料/食品大类中的市场份额同比增速均有较明显的波动,乳饮料类目受到娃哈哈的影响,在2024年表现相对较好,但在2023年,其同比增速为负;包装水类目整体份额变动不大,但其竞争激烈程度在2024年空前提高;速食粥类目在2024年虽然依然保持正向同比增速,但其同比增速也大不如2023年。

重仓类目的传统化与固化,以及这些类目中面临的激烈竞争,都将娃哈哈指向了创新这一唯一途径。2024年的市场中,饮料大类中的植物饮料、无糖即饮茶,食品中的坚果炒货,表现均较为积极,对于娃哈哈来说,这些类目中多少或有布局,但截止目前收效还并不明显。

(2)产品创新破局难

跟风式创新:无糖茶系列

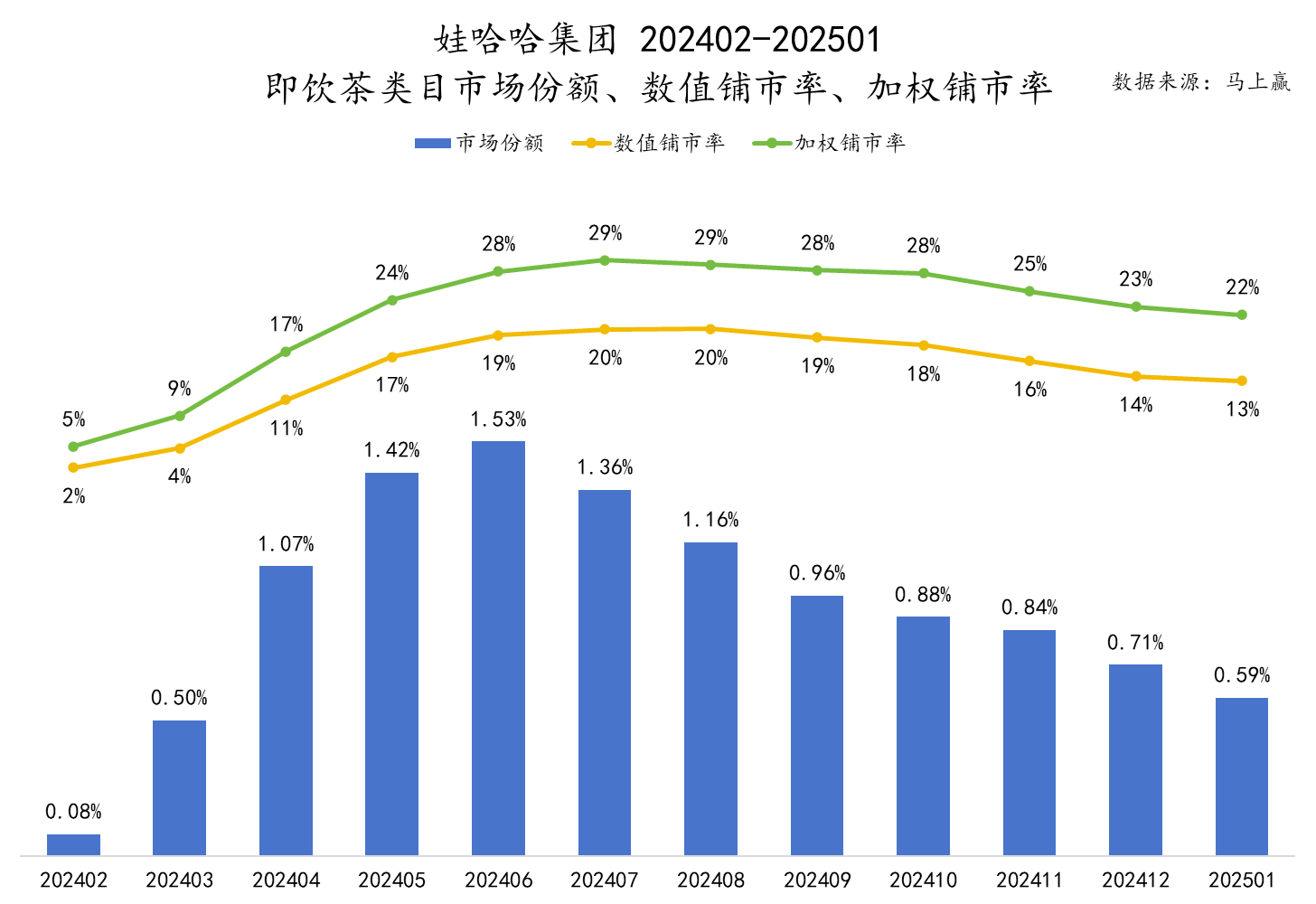

在2024年,最火的饮料类目无疑是即饮茶,尤其是其中的无糖即饮茶。娃哈哈也在2024年年初推出了数款即饮茶及无糖即饮茶产品,从新品上市的SKU数量上也可以看出娃哈哈对这一热点的高度重视。

但基于马上赢品牌CT中的数据观察,娃哈哈即饮茶系列产品,虽然在2024年上半年密集上市,但其市场表现整体并不算出彩。

从数据中可以看到,不论是市场份额,还是数值铺市率/加权铺市率等铺市指标,娃哈哈的即饮茶类产品在2024年2月~2024年4月期间,藉由舆情事件的影响,都获得了快速的增长。但随着2024年5、6月,夏季,也是传统饮料旺季的来临,娃哈哈在即饮茶类目中的市场份额并没有站稳脚跟。在铺市率整体平稳的背景下,其市场份额却随着旺季即饮茶市场的快速增长而不断受到挤压,自2024年6月后就一路下滑,直到2025年1月,其市场份额走势依然未见回升的迹象。

对于热点类目的创新来说,品牌如果能够有前瞻性布局,引领整个类目的增长潮流固然美好,但对于大多数集团来说,跟风加入热点类目,拼的其实是自身的硬实力--渠道的执行力与品牌营销的心智占领能力。热点类目在快速增长时,大量的集团加入,消费者的可选产品也快速增加,并不会缺乏产品供给,谁能够占领渠道货架与消费者心智,谁就能分得一杯羹。从数据上来看,娃哈哈在2024年的无糖即饮茶战争中,即便有舆论影响力加成,也未能稳住自身的位置。

致敬式创新:双柚汁

2024年3月中,正值主流舆论都在纪念宗老之际,柚香谷公众号的一篇文章《旗帜鲜明反对给娃哈哈“造神”》,似乎给缅怀的基调带来了一丝不和谐的声音。

截图来自柚香谷公众号

抛开个人观点是非功过评述不谈,更让柚香谷耿耿于怀的,或许是娃哈哈的一款双柚汁,与自家宋柚汁的“高度”相似。

图片来源:柚香谷公众号、娃哈哈官网

也正是这款被柚香谷“介意”的娃哈哈双柚汁,今年也出现在了娃哈哈官网的产品序列当中。

不论这款产品是否有“致敬”之嫌,或许都能从侧面说明娃哈哈在产品创新上的一些“路径依赖”问题。作为综合性的饮料集团,娃哈哈虽然手握非常可乐、激活、启力等诸多的“经典国民IP”在手,但在近几年的产品创新上,确实鲜有让人记得住、叫得响的产品或品牌出现,尤其是作为首创的产品出现。

这或许也是娃哈哈在未来前进的路上,应该调整和重视的方向之一。“传统”、“经典”、“童年回忆”等光环,共同塑造、赋予了娃哈哈的“德高望重”,但持续前行,或许需要更多的勇气与创新。

“被创新”:宗师傅与“益品宗师AD钙奶”

娃哈哈的创新路上,除了前路的挑战外,现在或许还要面对来自后方的“追兵”。

2024年底,一款名为“益品宗师AD钙奶”的产品受到了媒体的广泛关注。同样的“宗”字元素与同样的AD钙奶产品名称,很难不让人联想到其与娃哈哈之间的联系。

图片来源:天猫,已经上线销售的宗师傅“益品宗师AD钙奶”

据悉,该产品由娃哈哈离职员工组成的公司开发,目前已经在线上线下同步开始销售。据公司负责人透露,在2025年,宗师傅系列产品的年销售目标为10亿元--虽然远远不及娃哈哈AD钙奶,但其与娃哈哈之间千丝万缕的关系,以及声量上的连带与协同,都值得玩味。

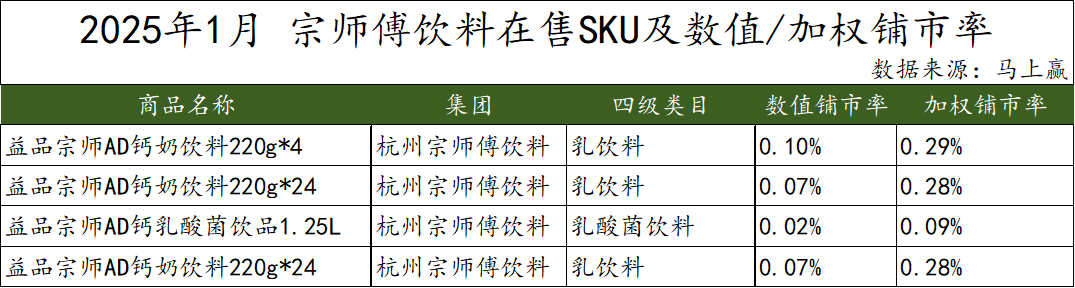

马上赢品牌CT数据显示,目前宗师傅饮料在售的产品共四款,包括三款不同数量规格的AD钙奶组合装,以及一款乳酸菌饮品。从铺市率的角度看,这些产品目前都还处于刚刚上市的阶段,铺市率整体较低,但在未来,一群熟悉娃哈哈AD钙奶的人,做着与娃哈哈高度相似的产品,是否会上演加多宝/王老吉之间的故事,还未可知。

这或许也从另一个角度给予了娃哈哈一点必须前行的警示与理由--即便是AD钙奶这种纵横三十年、国民级别的经典产品,其门槛或许也并没有那么高,娃哈哈想做的更好,就必须持续前行。

结语:娃哈哈,向前看

眼前的娃哈哈,似乎是正在调整期的巨人,在决定前进方向前,首先要确保的是头脑与手脚能够协调一致。昨日太过沉重,今天、明天又都来的太快,这个巨人或许还需要一些时间。

但除了国民品牌的底色外,娃哈哈手里的牌还远不止这些。

中国人自己的可乐--非常可乐,还一直在雪藏状态,未做大规模的推广。宏盛自己的食品产业设备制造等,也都还远不如娃哈哈的C端产品受到关注,还未真正的浮出水面。

更重要的是,现代企业治理制度虽然可能无法带来家文化的味道,但从另一个角度说,以现代企业治理制度,轻装前进的娃哈哈,或许能够更加适应激烈的竞争环境。

昨日之日不可留。重整旗鼓,轻装前进的娃哈哈,值得所有人期待。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号